Morpho:兼顾流动性与资本效率的借贷池优化器

Morpho投资方包括a16z、Variant及Coinbase Ventures等知名VC。

作者:Yvonne,MarsBit

在DeFi市场,「点对池」的设计与使用,为深受流动性桎梏的协议提供可行性的解决方案。前不久,备受推崇的NFT交易平台Sudoswap,同样也成为该模式的使用者与受益者。

不过,DeFi虽不再受困于流动性,但仍面临资金效率问题,这几乎是横亘在市场前进路上的另一座大山。

例如,在借贷赛道,超额抵押本已降低资金效率,而当借贷需求不匹配时,「点对池」中大量资金更是处于闲置状态,未得到充分利用。

Aave前身ETHLend曾以「点对点」模式运行,资金利用率相对较高,但流动性、清算问题未能解决,其最终转向「点对池」。

没有可同时兼顾流动性与资本效率的借贷类协议吗?

巴黎电信和理工学院21岁的大三学生Paul Frabot、CNRS研究总监Vincent Danos共同创立的Morpho,试图汲取「点对池」、「点对点」优势,实现资金效率最大化。

Morpho团队(Morpho Labs)设计该协议仅用9个月的时间,获得超100名投资者支持,先后完成135万美元、1800万美元融资,投资方包括a16z、Variant及Coinbase Ventures等知名VC。

一、Morpho是什么?

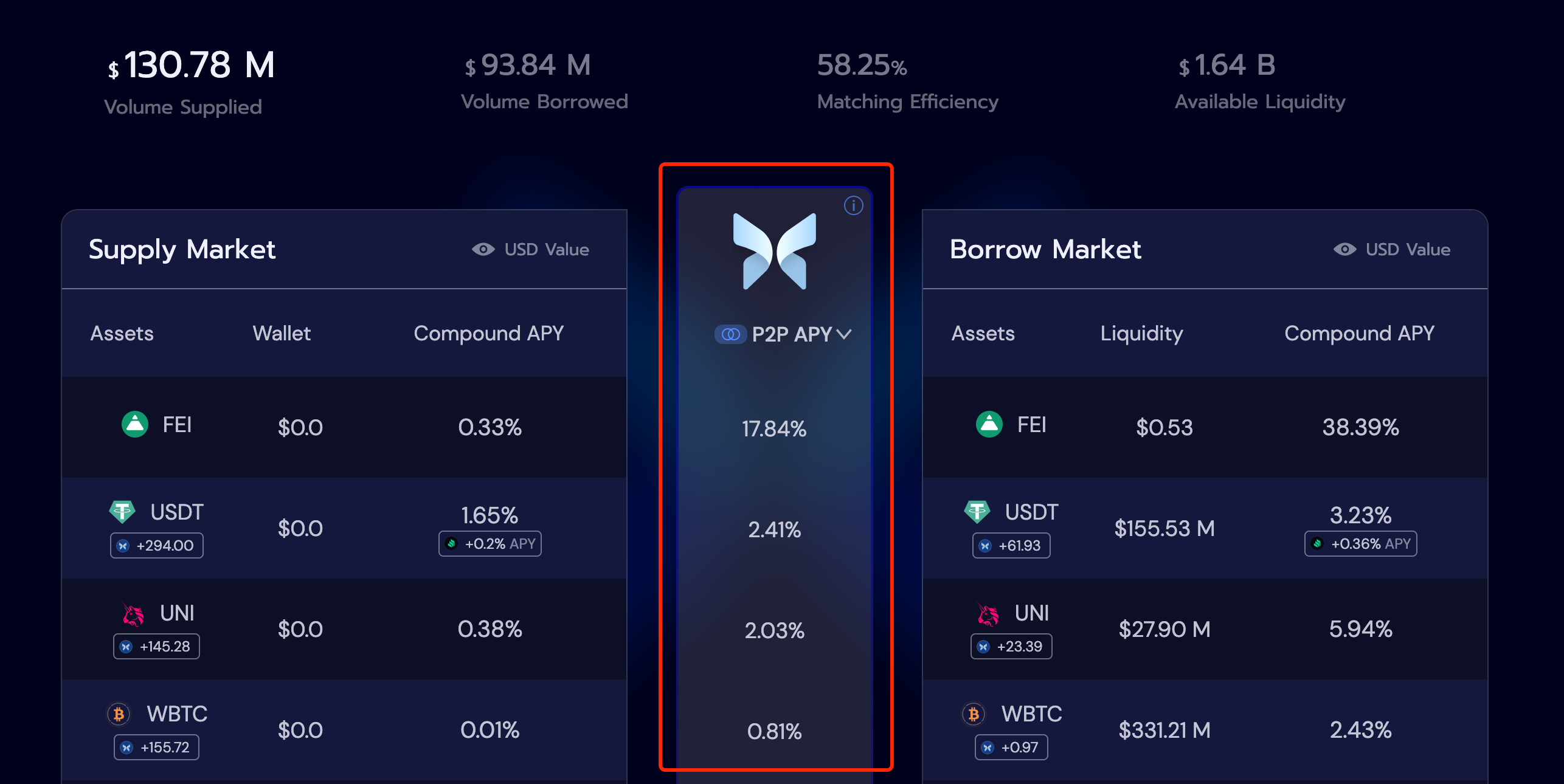

Morpho本质上是一个借贷池优化器,建立在Compound/Aave等借贷协议(在Morpho使用场景中称为「基础协议」)之上,通过点对点模式匹配贷方和借方金融需求,以提高借贷池资金效率。

这意味着,Morpho使用者既可以获得Compound/Aave等借贷协议具备的流动性,又可以通过点对点模式赚取更高的APY,即「P2P APY」。

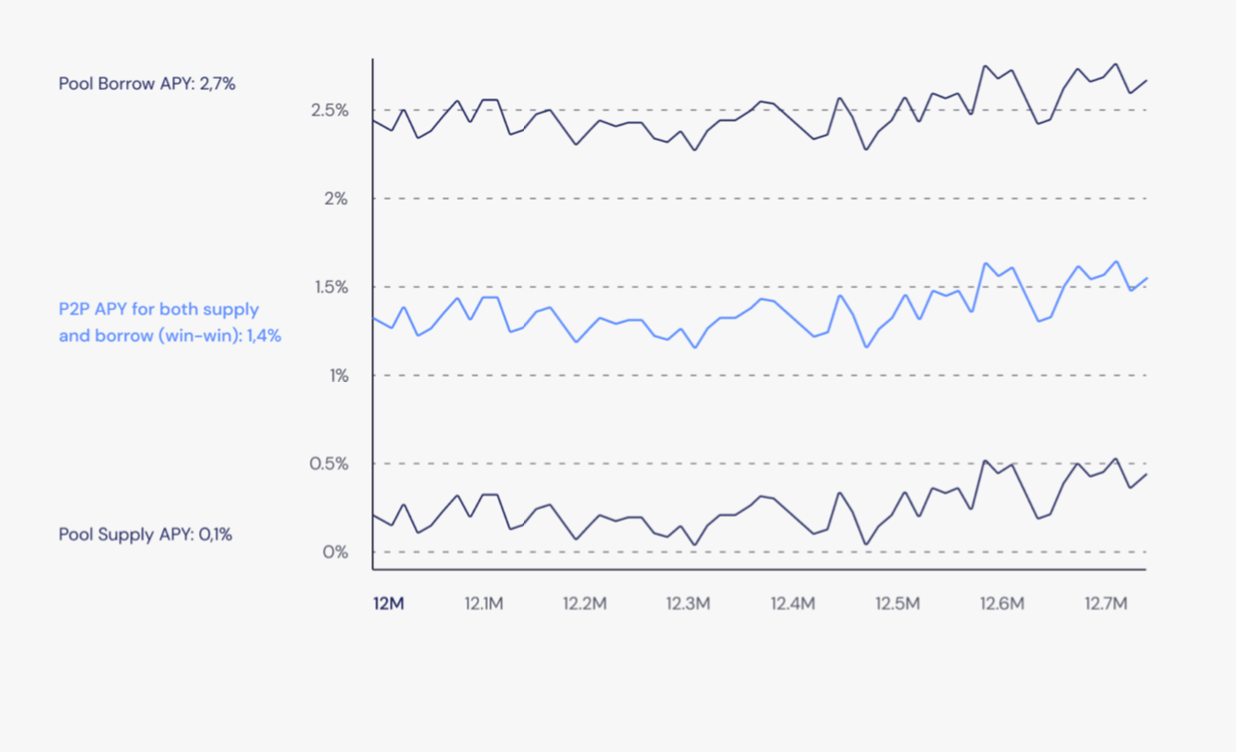

具体而言,用户与Morpho-Compound的交互方式与使用Compound一致,遵循相同的抵押率、清算线。唯一区别是,当贷方和借方需求匹配成功后,二者均获得高于基础协议(即Compound)所提供的APY。

(Morpho-compound市场)

Morpho团队认为,点对池模式虽然提供流动性,但许多贷方仅捕获少数进入借贷池的借方所支付的利息。换句话说,借方APY总是远高于贷方APY。因此,希望引入点对点模式提高现有借贷协议的资本效率,同时保持流动性与清算机制。

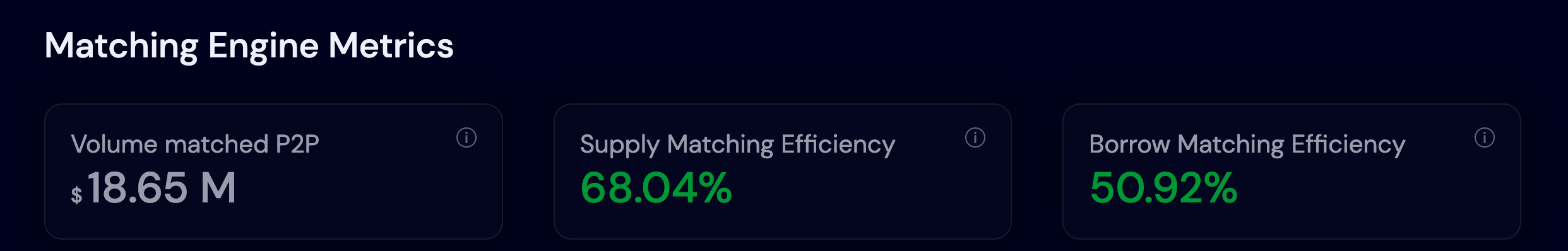

(Morpho当前匹配效率)

二、如何运行?

让我们假设Bob为贷方,Alice为借方,进行示例:

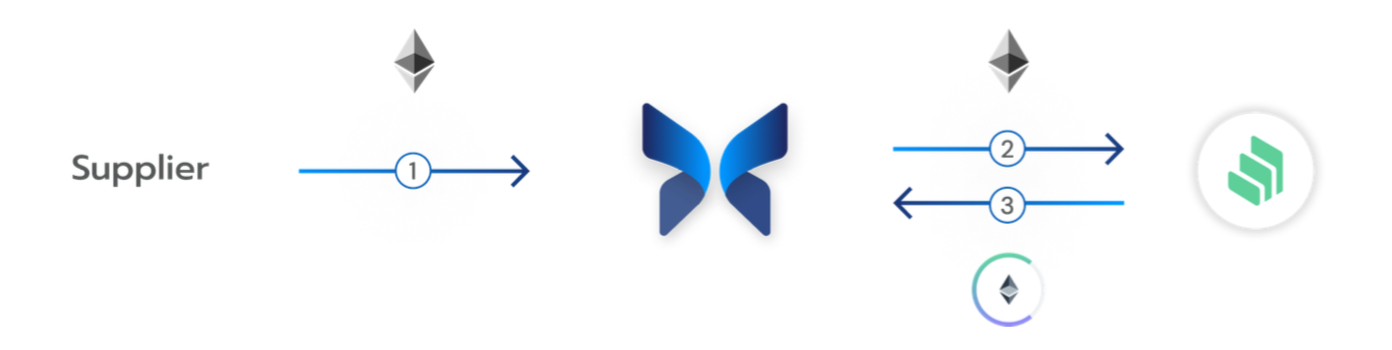

Bob想要提供10个ETH,并将资产存入Morpho (1) 。Morpho 协议将(2)这些 ETH 存入 Compound 并获得 cETH(3)。随后,Bob获得与他直接在Compound存款相同的APY。

紧接着,Alice进入市场,希望借出10个ETH。为此,她抵押BAT。存款触发 Morpho 的匹配引擎,该引擎将她与 Bob 点对点匹配。Morpho获取 Bob 的 cETH (5) 并将其转换为 ETH (6) ,并提供给 Alice (7)。

此时,由于贷方和借方是点对点匹配,借贷资金100%得到利用,Bob和Alice不再依赖 Compound借贷池,因此Bob不必与其他贷方分享利润,且其存入的资金得到充分利用,Alice也不必支付更多利息。二者都获得优化的P2P APY,贷方APY更高,借方APY低于Compound APY。

整个过程中,只有借贷双方需求匹配成功,二者才会获得全新APY。如果未匹配,则获得基础协议提供APY。

三、核心机制

1.Fallback Mechanism(回退机制)

回退机制旨在确保用户资金始终可用,同时受益于最佳资本效率。

在使用Morpho协议过程中,如果有人没有通过P2P机制找到任何对应方,该协议会回退至基础协议(Aave、Compound等)在该配置下,基础协议借贷池被认为是“最后的贷方/借方”:用户至少获得与直接使用借贷池一样的经济回报。

继续以Alice为例。如果Alice作为贷方,希望在Morpho存款。除上述已讨论过的情况(匹配成功获优化APY,不成功享受基础协议提供APY)外,她可能还面临部分匹配情况。一旦该情况发生,Alice将在其匹配资本上享受优化APY,其余仍将获得与基础协议一致的APY。

如果Alice在匹配P2P时想要提取资金,怎么办?首先,Morpho将尝试将 Alice的P2P信用额度替换为其他在池中等待的贷方。如果没有其他贷方,则启动回退机制。

在回退机制下,Morpho使用其他市场贷方的抵押品,直接从基础协议的资金池中借入贷方有权获得的剩余流动性。如此一来,贷方可以无缝地提取其所有资产。

相反,在还款的情况下也可以触发回退机制:Morpho将还款人偿还的多余流动性提供给基础协议的资金池。

举例来说。首先,Alice在Morpho上提供100个DAI。随后,Bob提供1 个ETH作为抵押品并借入100个DAI。Morpho将Alice和Bob进行匹配。

一段时间后,Alice想要收回她的100个DAI,但Bob还没有偿还。为将100个DAI还给 Alice,Morpho匹配引擎将首先尝试用另一个在池中等待的贷方替换她。如果此时没有其他贷方,Morpho将使用Bob的ETH抵押品直接从池中借出100个DAI并交给 Alice。Alice离开Morpho协议,Bob则无缝地重新连接到池中。

2.Matching Engine(匹配引擎)

代码中负责选择和匹配用户流动性的模块称为匹配引擎。由于市场不会总是出现对等需求,因此需要匹配引擎提高借贷效率。

匹配引擎核心参数:

经济效率:匹配数量最大化;

Gas效率:最大限度地减少Gas;

简单性:用户可以被动通过在Morpho存入/借出受益;

公平性:无论用户需求如何,都能尽可能多地受益于Morpho流动性。

在具体使用过程中,Morpho采用排队概念,第一个进入的贷方将是第一个完成匹配的。然而,一个对手方可能会为一百万个不同的账户提供0.1美元。在这一配置中,如果借方进入,他会使用大量的Gas来将他的流动性与这些小额资金相匹配。

因此,Morpho的匹配引擎使用链上优先级队列。它按交易量递减对用户进行排序,并使用有限的for loop模式将贷方和借方配对。不过,在没有保护措施的情况下,这样做可能会导致Gas成本高昂。这就是为什么要通过治理决定最大Gas的原因,其被称为maxGasForMatching。如果达到最大值,剩余的未匹配流动性将回落到基础协议借贷池中,确保P2P匹配在经济上保持合理,同时保证用户至少获得与基础协议借贷池相同的APY。

3.P2P tracking mechanics (P2P追踪机制)

Morpho引入onPool和inP2P两个变量,以追踪用户的存款余额(cToken/aToken方式计算)和借款(p2pToken)。

假设1ETH = 200cETH。 Alice进入协议,向Morpho提供1ETH,她的存款余额变为:onPool:200cETH; inP2P:0 p2pETH;

现在Bob借出1个ETH。假设,此时,1 ETH = 200 p2pETH,Alice的存款余额变成:onPool 0cETH; inP2P:200 p2pETH;

一年后,如果P2P APY仍处于1.4%,则p2pETH价格将是1ETH=98.6p2pETH。

四、清算与预言机

1)价格预言机

Morpho协议上的报价与基础协议借贷池中的价格相同。如果借贷池的价格发生变化,那么Morpho报价也将同时发生变化。

2)清算

Morpho拥有自己的清算人,可以直接扫描用户的账簿。Morpho映射链上所有借贷池的抵押品比率和清算线。由此,假设Morpho有清算人在运作,用户的清算担保与借贷池用户的清算担保相同。

五、代币经济学

Morpho代币为$MORPHO,最大总供应量达1,000,000,000,目前部署的代币不可转让,后期是否更为可转让将由社区决定。

MORPHO代币具有治理功能,可以用于投票决定:

跨多个协议和网络部署Morpho核心智能合约;

整理列出的市场列表和其他重要参数

管理DAO金库

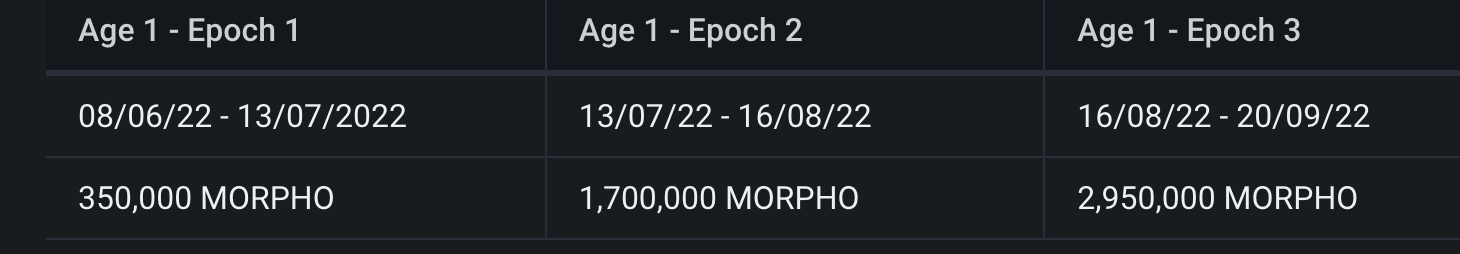

今年8月6日,Morpho开启Age1阶段的激励机制,在33天内分配500万个 MORPHO代币。

(Age1)

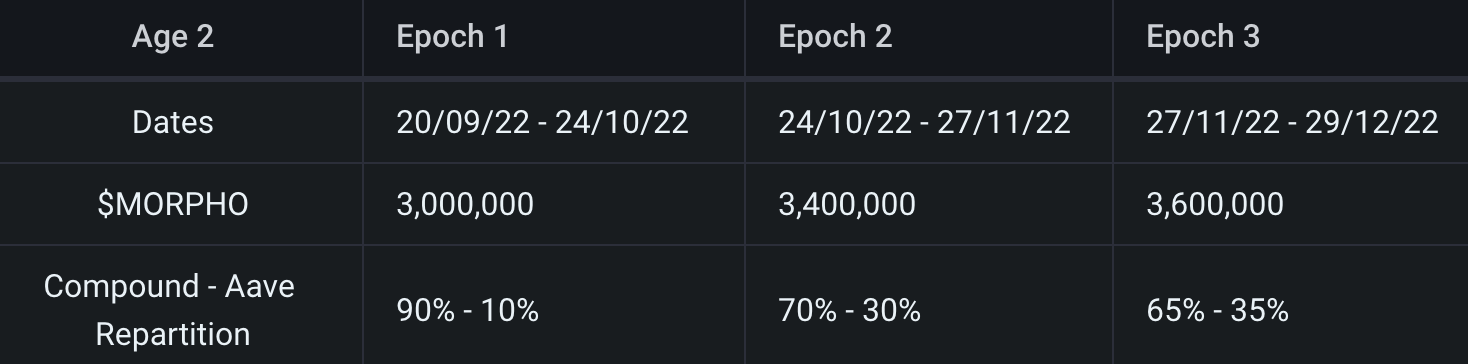

目前,Morpho已进入Age2阶段,所有MORPHO代币的1%将通过 Morpho-Aave和Morpho-Compound发行。

在Age2-Epoch1,Morpho将分配300万个MORPHO代币,其中Compound-Aave市场分配占比为90%-10%。剩余700万代币则分别于Epoch2、Epoch3阶段分配,时间持续至今年12月29日。

(Age2)

六、协议收入

Morpho目前没有产生任何收入,其智能合约中的协议费用功能尚未激活,未来将由社区治理决策。

据介绍,协议费用包括优化后的P2P APY的一部分,其来自P2P APY与poolSupplyRate贷方或poolBorrowRate借方之间的价差。

协议费用仅适用于P2P匹配,如果用户未匹配借贷需求,Morpho协议将不会收取任何费用,用户可获得至少与直接使用基础协议借贷池相同的APY

七、融资情况

去年10月,Morpho宣布完成由Nascent和Semantic共同牵头的第一轮融资,筹集135万美元,投资方包括AngelDAO、Cherry Ventures、Stake Capital、Atka Capital及Faculty Capital等30家机构,以及20多位天使投资人。

此后,该团队于今年7月完成1800万美元融资,投资方包括a16z、Variant等知名VC,以及80名投资者(其中包括协议顾问、创始人等)。

参考:

morpho白皮书

morpho medium