链上期权 AMM 探索者 —— Lyra

从市场定位来看,传统金融市场中的期权交易量已经大于现货交易量,而币圈期权市场目前处于蓝海市场,且目前链上期权目前处于早期探索阶段,想象空间巨大。

原文作者:Jack Ding

原文来源:W3.Hitchhiker

链上期权概述

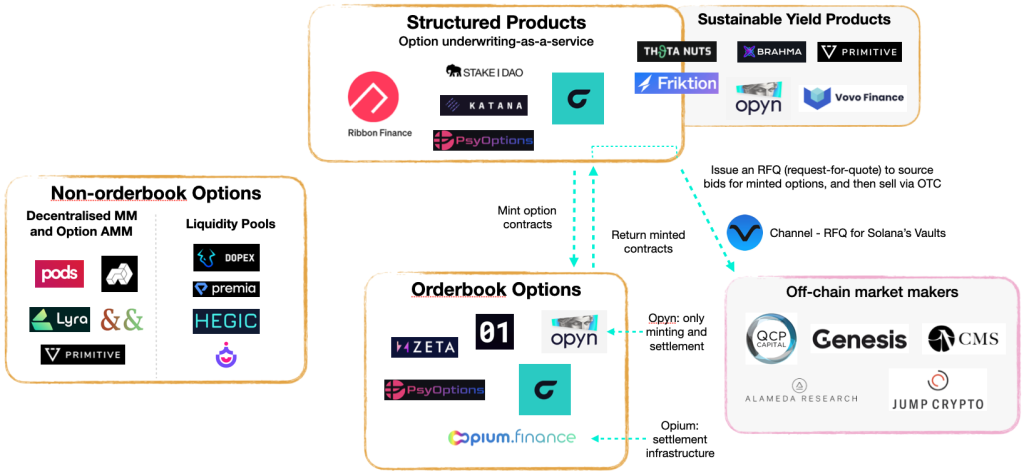

目前链上的期权的玩法主要有三种:

- 流动池做市

- 订单簿

- 结构化产品

(图片来源:https://www.panewslab.com/zh/articledetails/1644045861942159.html)

订单薄

典型产品:Zeta,Psyoption,Opyn

类似于 dydx,期权订单薄也需要高吞吐量的区块链来保证廉价和快速的执行,opyn 曾在 eth采用订单薄模式,但是由于既没有深度 gas 费又高,所以只能去开发结构化产品。因此,Solana 上有订单薄的期权协议 Zeta Markets 和 Psyoptions,但由于缺乏足够的交易者和专业的做市商,买卖价差相差较大,部分价位有价无市,类似于长尾资产的情况。

结构化产品

典型产品:Robbin,Opyn,Thetanuts,StakeDAO,Katana

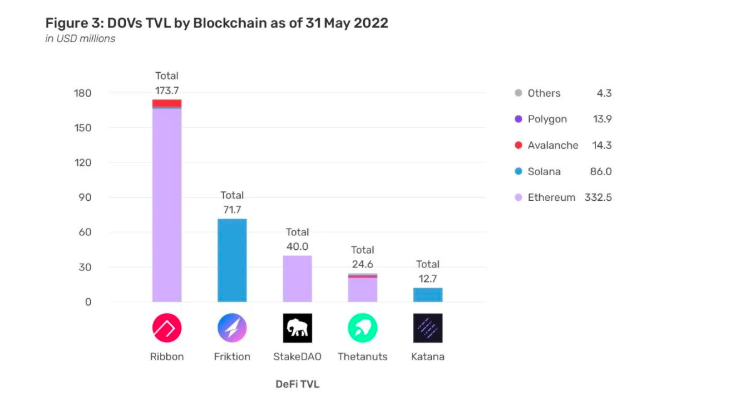

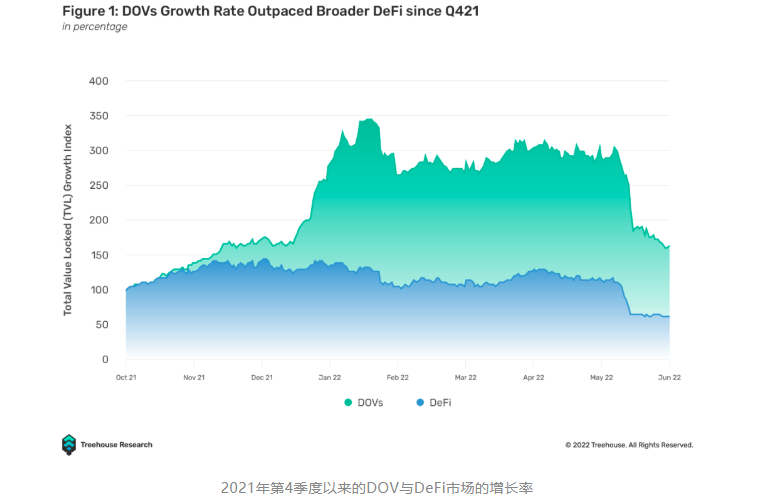

「DeFi Option Vaults: Options Democratized - Treehouse Insights」

期权策略非常复杂,并不是每个人都有时间或知识去及时地执行这些策略,所以我们需要 DeFi 期权库(DOV)。

DOV 为用户提供了一种途径,把资金轻松存入到预定义的期权策略里赚取收益。

2021 年 12 月开始爆炸式增长,当时它的增长远远超过了整个 DeFi 行业。在 3 个月内,TVL 设法扩大了约3倍的规模,并在目前熊市相较于去年 10 月仍是有 1.5 倍的涨幅。

「DeFi Option Vaults: Options Democratized - Treehouse Insights」

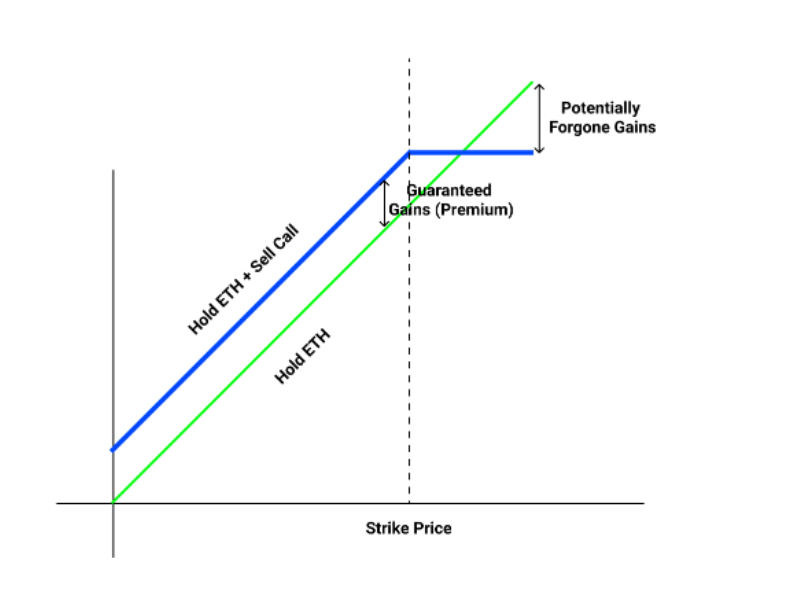

Robbin

用户将存款存入到池子中,每个池子对应不同的策略,如 robbin 主要采用的是卖空虚值程度较高(执行价和现价相差较大)看涨和看跌期权来实现收益。

例如,用户存入 eth 到下图池子:

池子会生成执行价格 2050 的看涨期权,生成后会以拍卖的形式进行出售,一周后到期 eth 价格没有到达 2050,那么池子里的用户就可以赚到这笔期权费。

总而言之就是放弃了标的资产大幅上涨的可能,属于期权里较为简单的策略:

但是因为一般结构化产品都会固定在每周五进行期权拍卖,市场参与者事先知道会有大量的期权卖出,并将隐含波动率推低,推低期权价格。从而使结构化产品用户的收益率降低。

流动池做市

典型产品:Lyra,Primitive,Pods,Premia

但是,在市场表现方面,这种创新性的defi产品处于劣势。根据 defilama 数据显示目前期权 TVL 前两位的为 OPYN 和 Robbin

本文主要介绍 Lyra,一个期权自动做市商(AMM),允许交易者针对流动性池购买和出售加密货币的期权。

机制介绍

期权基本概念

Delta

Delta 是期权对标的资产价格变化的价格敏感性。如果看涨期权的 delta 为 0.5,资产上涨 1 美元,则该期权的价值将增加 0.50 美元。如果做多 1 delta,等于做多一份标的资产。

delta 的另一种用法则是可以粗略估计期权在到期时处于实值期权的可能性。0.5 delta 看涨期权意味着该资产在到期时有大约 50% 的机会交易高于我们的执行价格。

Vega

Vega 是期权对资产隐含波动率(IV)变化的价格敏感性。

Gamma

Delta 的二阶导数,即期权对 delta 标的资产价格变化的敏感性

Theta

theta 是期权对离到期日的时间变化的敏感性

Rho

Rho 是期权价格相对于无风险利率变化的速率。一般变化不大

在 Lyra 中 delta 和 Vega 是最重要的两个参数,因为通过管理 delta 和 vega 风险,就会平衡 gamma 和 theta 的风险。Rho 风险通常比其他风险小得多,因为无风险率趋向于相对稳定

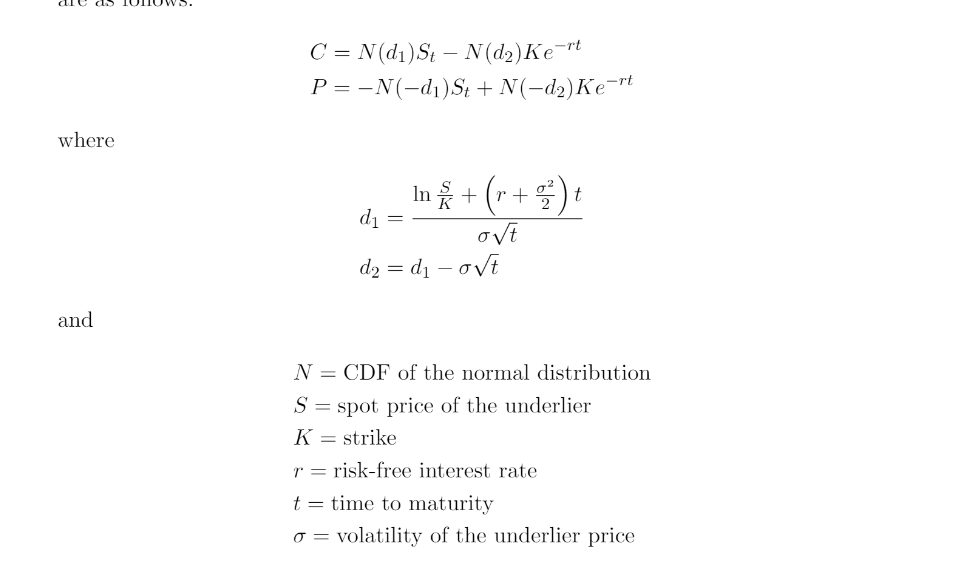

定价:Black Scholes Model

可以看到在 BSM 下定价的关键参数就是波动率

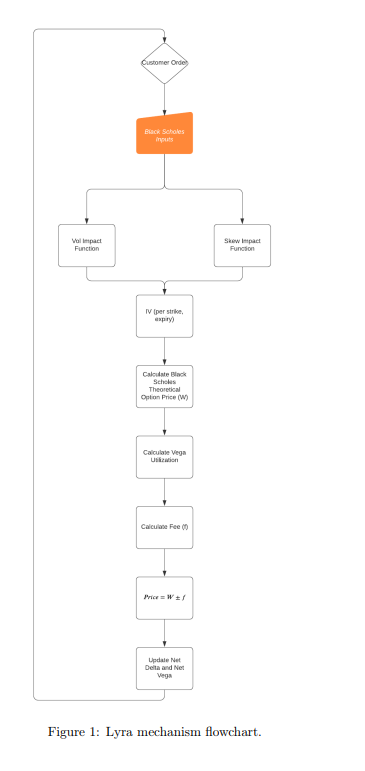

而 Lyra 就是通过输入 IV,而后计算出期权的 fair value(W)

IV 的确定

baseline

每个到期日的期权被上架之前,会根据市场情况计算出一个初始的 IV

而后和 DEX 的 AMM一样,发生一次交易时价格会发生偏移,IV 也会发生偏移。这个时候我们引入另一个参数 standard size,即让 IV 上涨(下降)1% 需要购买(出售)的期权数量。

skew ratio

此外 Strike Volatility Ratios(初始为固定常数)和 skew impact parameter 决定了 IV 偏移的程度

IV NEW= (Strike Volatility Ratios+-skew impact parameter ×(交易数量 / standard size))× (初始IV +- 1%(交易数量 / standard size))

简单理解就是,公式的前半部分为 AMM 曲线的斜率的偏移,后半部分为上下移动。

对冲 LP 风险

Vega 风险

Vega 风险是标的资产波动率变化的带来期权价格变化的风险。

调整方式是通过在 Fair Value 附近向交易者收取一部分费用平衡该风险

这部分费用由池子整体的 vega 决定的,简单理解就是点差的目标是对增加池子的 Vega 风险的交易收取更高的费用,而对对冲其风险敞口的交易收取较低的费用。

假设 Black Scholes 定价将一份看涨期权定价为 100 美元,池中为净空头 500 vega。在这种情况下,AMM 可能愿意为看涨期权支付 95 美元(5 刀费用),但确以110美元的价格出售(10 刀的费用)。

Delta 风险(V2 版本 6.28 开启)

简单理解就是 AMM 池子裸露的净头寸风险。

当市场购买了 10 eth call option,那么池子的头寸就会是 short 10 eth call option,如果此时该期权的 delta 是 0.5,那么池子整体 delta 为 -5,也就是说当现货涨 1 美元,池子价值就会下降 5 美元

这个时候池子就需要去现货市场做多 0.5 × 10 = 5 eth,将自身的 delta 变为 0,来对冲风险。

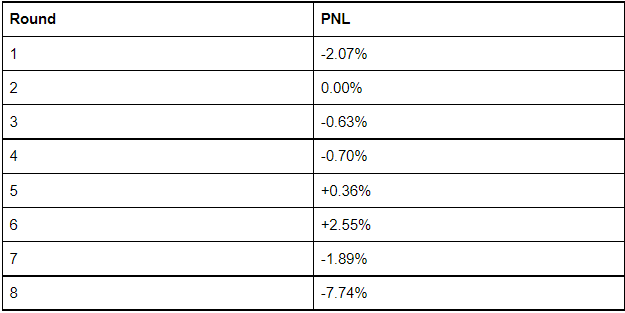

在 5.27 日之前,未对冲 delta 风险:

第八轮为五月开启,在没有 delta 对冲的情况下,市场走弱的情况下,期权 AMM 的流动性提供者几乎总是存在看涨标的资产的风险敞口,这导致了流动性提供者在市场暴跌行情中会承担较大的亏损。以第八轮为例,流动性提供者损失了 158 万美元,其中因为持有抵押品的价值下降而损失了 180 万美元(delta 风险)。所以如果开启及时对冲,那么 Lrya 对于极端行情下应对Vega风险表现不错,去除 180 万 delta 未对冲的损失,保持了 22 万美元的盈利。

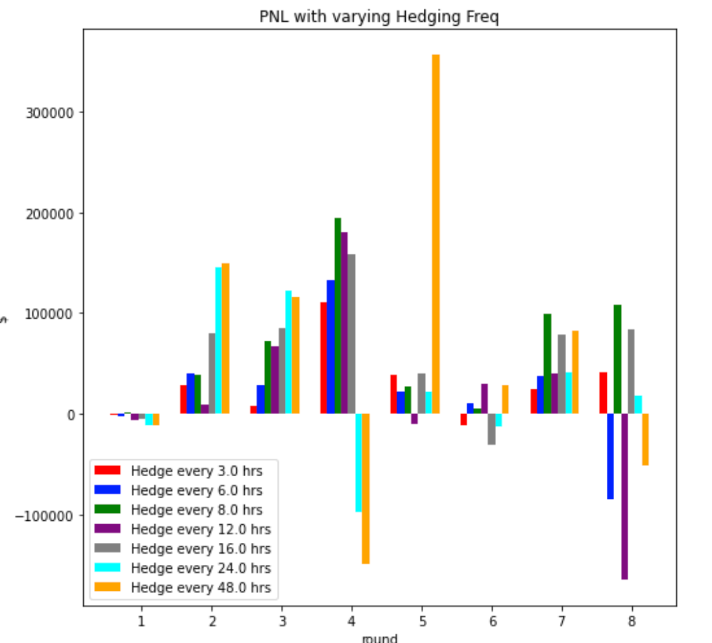

官方对过去 8 轮做了 delta 对冲测验:

如果 AMM 开启 delta 对冲,那么在绝大部分轮次都是盈利的,对冲频率取决于我们如何在降低风险(提高对冲次数)和降低费用(减少对冲次数)之间取舍。

对冲途径:

池子由 keeper 定期进行对冲

目前项目方在内部运行 keepers,但任何人在技术上都可以调用 poolhedge-.hedgedelta ()。所有的 delta 对冲计算都是在链上完成的。

交易手续费

Lyra 的费用函数由不同的部分组成:

- 基于期权价格的固定费用

- 交易成本的固定费用

- 根据 lyra 池子 vega 风险的动态费用

- 基于到期的 baseIV 和其 GWAV 之间的差异(交易期权的 skew ratio 和 vega)的动态费用。

交易机制总结

交易者发起一笔交易——计算IV的变动—代入 BSM 模型计算出期权价格—根据池子的 Vega 风险对交易收取费用—加上手续费和现货费得出最终价格—交易完成池子重新计算 Vega 和 delta

期权市场痛点

- 流动性分割问题,传统金融市场的期权在不同标的资产下有不同执行价格,不同执行日期。将每个产品都做一个池子显然会分割流动性,所以在期权市场市场处于小众市场时,必然要削减参数的多样性(执行价格或执行日期)。

- 去中心化的做市商必须要有对冲。对于一个流动资金池来说,要想承销期权并能双向出售,就必须进行对冲。因为池子相当于作为整个市场净头寸(多头-空头)的对手方,而大多数时候,尤其是单边的牛熊行情下,市场对涨跌的预期一定会出现高度的一致,这点从永续期货的资金费率也可以看出。所以如何让池子里的 lp 实现对冲是所有期权协议中最难解决的问题之一。因为它不仅要为其 LP 动态计算风险并为期权相应定价,还要找到通过现货或期货对冲风险的方法。

- 高昂的 gas 费。对于投资者来说很多期权的价格很低,对 gas 费特别敏感。对于项目方来说,其必须根据净头寸和标的资产价格的变化不断的去计算期权的价格,lp 的风险敞口而后去对冲。

Lyra解决方式

- 通过设置 delta(0.1-0.9)的区间,将可供投资者选择的执行价格也限制到一个范围之内,进一步降低定价计算难度

- 选择部署在 op,对于项目方和交易者费用较低且速度也较快

- 背靠 SYNTHETIX 生态,成熟的衍生品配套,便于 lyra 对冲 delta 风险

生态可组合性

上游为 SNX,为期提供对冲池,可以便捷的对冲 delta 风险

下游面向结构化产品,如 Robbin 此前的策略用户存币进去后生成深度虚值期权后采用的是拍卖的方式将其售卖,必然会在部分时间面临流动性不足的问题,而LYRA采用的 AMM 模式使得可以使得这种结构化产品能直接去对接从而保证流动性

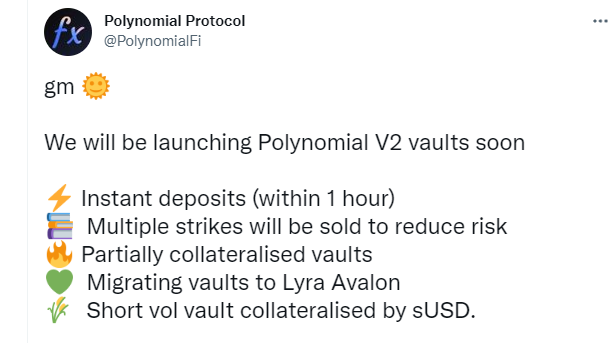

Polynomial 在 op 上的结构化期权产品:

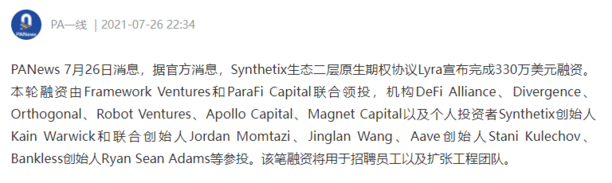

融资信息

投资机构都是在 defi 领域的龙头机构,但融资金额相对较低

其中 SNX 两名创始人 Jordan 和 kain 都参与投资

OP 创始人兼 CEO jinlan wang也参与投资

- 10%(100,000,000 LYRA)出售给投资者。

- 私人投资披露:

- pre-seed:2 月份,3.4% 的供应量以 1500 万美元的 FDV 出售,价格为 0.015 美元。这些代币是从投资者分配中出售的。

- 种子轮:5 月份,6.6% 的供应以 5000 万美元的 FDV 出售,价格为 0.05 美元。这些代币是从投资者分配中出售的。

- 所有私人投资者代币将被锁定至 2022 年 1 月 1 日,然后在两年内线性解锁,最终代币将于 2024 年 1 月 1 日解锁。

团队

Michael Spain

Michael Spain - Co-Founder @ Lyra Finance - Crunchbase Person Profile

2017 年入职 SNX 担任工程师,算是 SNX 元老级人物,悉尼大学计算机和金融双学位学士

Nick Foster

Nick Foster - Co-Founder @ Lyra Finance - Crunchbase Person Profile

悉尼大学金融数学学士,2018 年 ~ 2021 年 2 月担任 Susquehanna International Group, LLP (SIG)股权交易员

总结

优势点:

- 从市场定位来看,传统金融市场中的期权交易量已经大于现货交易量,而币圈期权市场目前处于蓝海市场,且目前链上期权目前处于早期探索阶段,想象空间巨大

- 从机制设计上来看,其期权 AMM 机制算是一次非常伟大的尝试,为日后长尾资产提供了期权交易的可能。

劣势点:

- 只能做 delta 0.1-0.9 的期权,选择受限

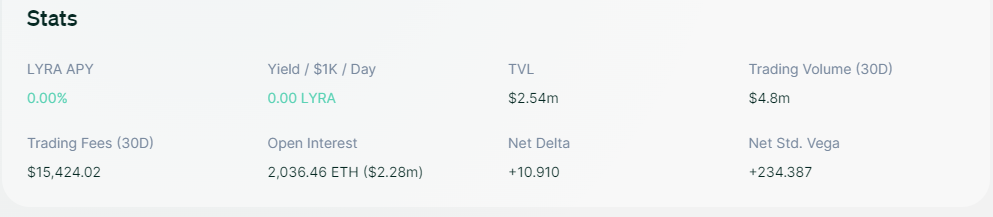

- 目前由于流动性的匮乏,目前流动性只有 1500万,买卖价差达到 5-10 美元,交易摩擦较大

- 新加入的 delta 对冲还没有经过市场的考验,存在一定风险

- 目前是项目自身担任 keeper 的角色(平衡 delta 风险),整体市场参与度较低

责任编辑:Kate